Cuando nos enfrentamos al mundo de las opciones financieras, una de las primeras preguntas que debemos hacernos es qué es una opción call, puesto que comprender cómo funciona correctamente esta opción es clave para entender el mercado de opciones financieras.

En este artículo, vamos a ver qué es una opción call, cómo funciona, cuando deberíamos comprar opciones call, qué significa ejercer una opción y todas las preguntas que nos podemos hacer con respecto a este tipo de operación.

Empecemos por lo más básico de todo…

¿Qué es una opción call?

Una opción call, también conocida a veces como opciones de compra, se trata de una de las dos formas de transacciones, junto con la compra o venta de una opción put, que se pueden realizar en el mercado de opciones financieras.

Cuando un trader de opciones tiene la intención de abrir una operación en el mercado, lo hace comprando o vendiendo una opción call.

Ahora bien, dependiendo de las expectativas que tengamos sobre lo que vaya a ocurrir en el mercado, compraremos o venderemos la opción call.

¿Cómo funciona una opción call?

Para explicar con detalle cómo funciona una opción call, lo más sencillo es compararlo a cómo funciona una acción en el mercado de acciones.

Supongamos que somos traders de acciones que tenemos la intención de comprar un puñado de títulos de una empresa concreta para así venderlas en el futuro.

En este caso, lo que deberemos hacer es dirigirnos a nuestro bróker y escoger una orden de compra, ya sea orden limitada o a mercado, para conseguir unas acciones que luego venderemos para obtener una rentabilidad en el mejor de los casos.

Ahora bien, cuando un trader de opciones quiere abrir una posición larga, en este caso lo que va a hacer es comprar una opción call.

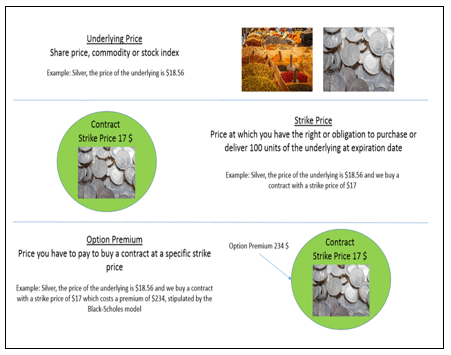

Por definición, al comprar una opción call, lo que estamos haciendo es pagar un dinero por tener el derecho a adquirir un puñado de acciones al precio de strike de la opción y podremos hacerlo hasta una fecha determinada, conocida como la fecha de vencimiento del contrato.

Un ejemplo de cómo comprar una opción call

Si hoy vamos al mercado y compramos una opción call de la empresa Nike por valor de strike de 100 $ a fecha de vencimiento de 30 de mayo de 2020, lo que estamos haciendo es adquirir el derecho a comprar 100 acciones a ese precio (100 $) hasta el día 30 de mayo de este año, independientemente de lo que ocurra con el precio de la acción en el futuro.

Esto es debido a que el vendedor de la opción call se ha comprometido a vendernos esas acciones, pase lo que pase, y hasta la fecha de vencimiento que hemos dicho.

Ahora bien, tenemos que distinguir dos datos importantes.

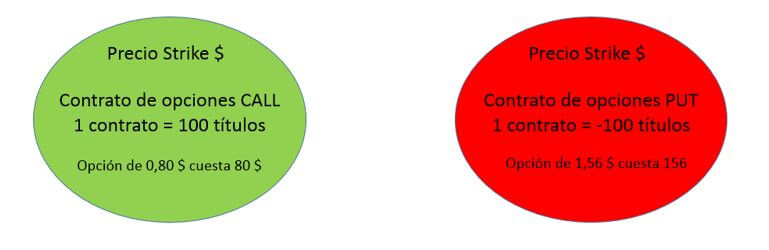

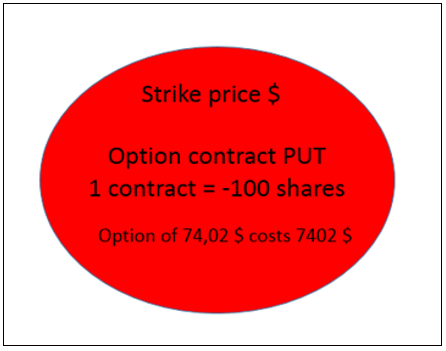

Cuando compramos o vendemos una opción call, el precio de la prima, que es el precio al que pagamos la opción call, vendrá dado en valor de céntimos. Para nuestro ejemplo, si la prima de la opción costase 0.80$, en realidad deberemos multiplicarlo por 100 para obtener el valor real que vamos a pagar si compramos.

El hecho de que haya que multiplicar por 100 es por el motivo de que cada contrato de opciones está compuesto de 100 acciones, regulado así por el mercado.

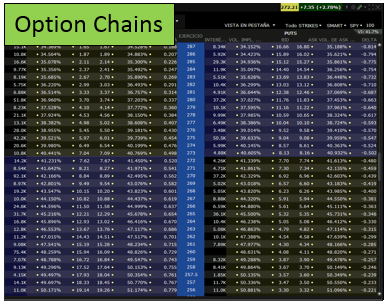

Siempre que queramos comprar o vender opciones sobre acciones, serán en lotes de 100 y su precio en las cadenas de opciones aparecerá en céntimos.

Si quieres profundizar más sobre cómo comprar una opción call, te recomendamos que le eches un vistazo al este artículo en el que explicamos todo con mucho más detalle.

¿Cuándo comprar opciones call?

Ahora que ya sabemos que es una opción call, vamos a ver cuándo deberíamos comprarlas y por qué.

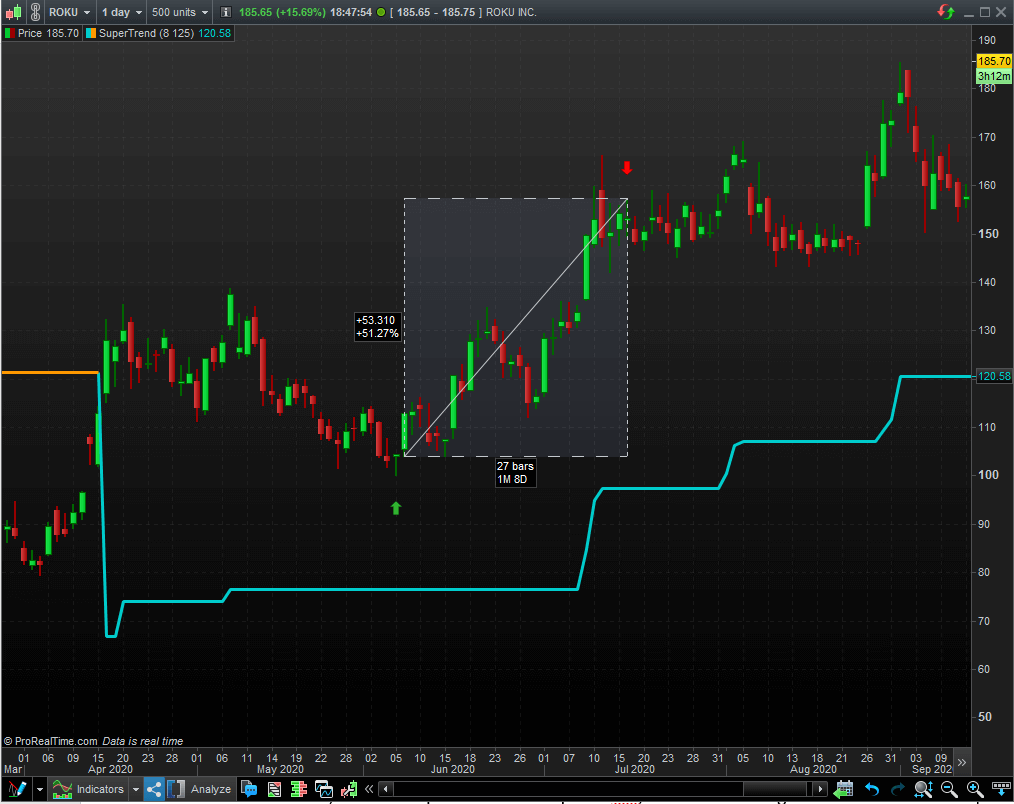

Imaginemos que tenemos una cartera de valores de aproximadamente 3000$, y queremos invertir en la empresa Roku, que tiene un fuerte potencial de crecimiento. El valor a día, de hoy cuesta 103$ por acción, de manera que, si quisiéramos comprar acciones, obtendríamos algo menos de 30 títulos por acción.

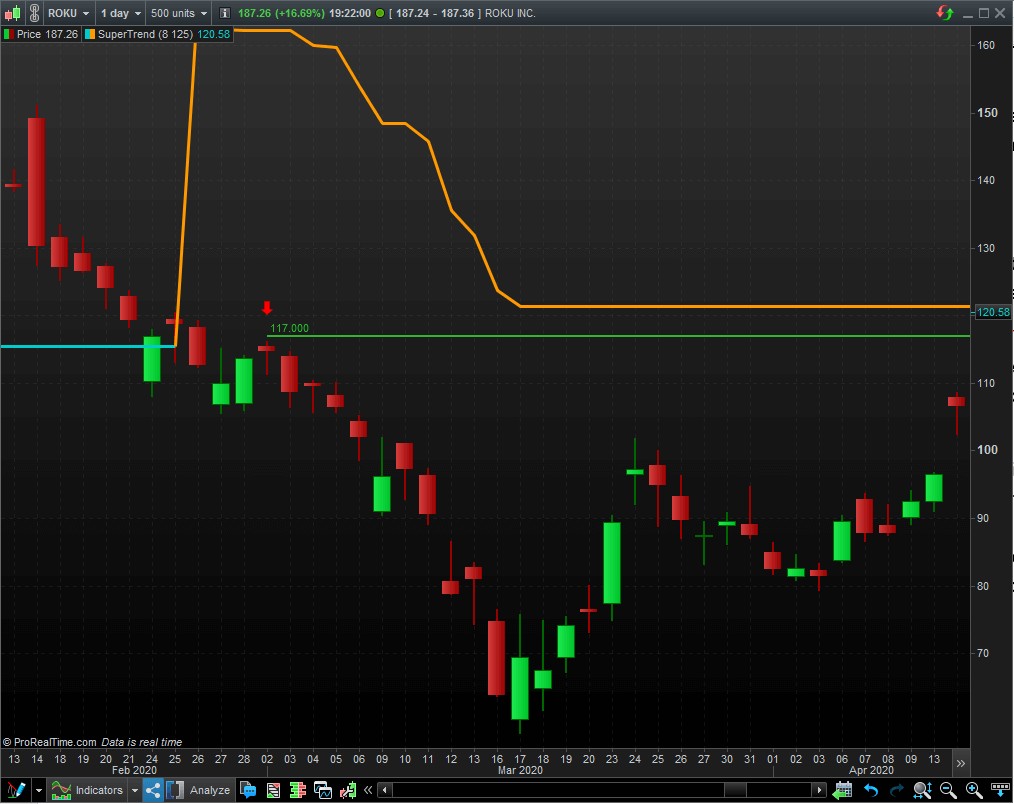

En la imagen anterior podemos ver el indicador de supertendencia, el cual nos ayudará a determinar la dirección de la tendencia del activo. Supongamos que el día de hoy es la flecha verde marcada en la gráfica.

Si compramos las acciones y vendemos donde la fecha roja, obtendremos 53$ por acción de ganancia. Es decir, habremos obtenido aproximadamente unos 1500$ de ganancia, lo cual resulta una operación magnifica. Pero se puede mejorar todavía más con opciones financieras.

Comparando la compra de una opción call con la compra de acciones

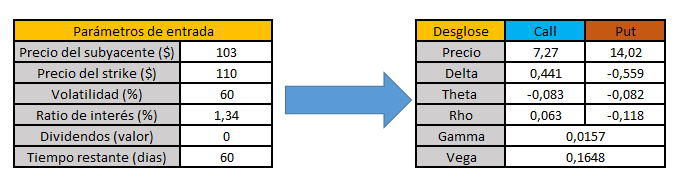

Si en lugar de comprar acciones, decidimos dirigirnos al mercado de opciones financieras y compramos una opción call, la situación será distinta. Supongamos que decidimos comprar la opción call que tiene como fecha de vencimiento 60 días, y un precio de strike de 110$.

Es decir, estaremos comprando el derecho a obtener 100 títulos a valor 110$ de Roku, independientemente del valor actual de la acción durante 60 días. Ahora bien, la pregunta es… ¿Cuánto nos cuesta comprar una opción call de estas características?

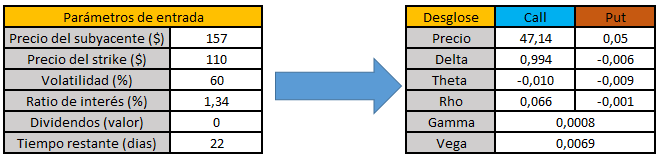

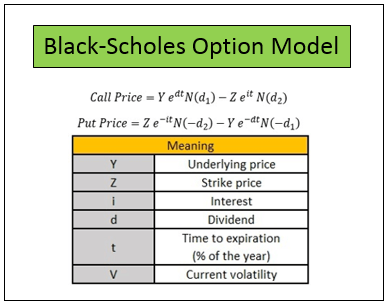

El valor de la opción call, según el modelo de Black Scholes, que es el que nos da los precios de las opciones seria de 727$ por cada contrato. Es decir, con la cuenta de valores que tenemos, podremos comprar hasta 4 contratos de opciones de compra call que nos permitirán controlar 400 títulos de Roku.

Ahora bien, al vender opción call, dado que habíamos obtenido 53$ por acción al transcurrir 38 días, veamos cuanto habríamos obtenido según la calculadora de opciones…

El valor de la opción call ahora ha pasado de ser 727$ a 4714$ por cada uno de los contratos. Es decir, puesto que compramos cuatro contratos de opciones de compra call, el valor de estos es ahora de 18856$ en total. Si restamos lo que nos costó comprar cada opción call, el valor resultante será de 15948$ de ganancia neta.

¡Esto supera con creces a cualquier operación con acciones!

Si quieres comprobarlo por ti mismo, puedes descargar nuestra calculadora de opciones gratuita junto con la Guía de Opciones aquí:

¿Cuándo debemos ejercer una opción call?

En el ejemplo anterior, lo que hemos hecho ha sido comprar una opción call para luego venderla.

Esto lo hemos hecho por el motivo de que no queríamos mantener los títulos de Roku en nuestra cartera, simplemente queríamos sacar una rentabilidad a nuestra operación.

Sin embargo, si lo que queremos es obtener los títulos podremos ejercer nuestras opciones call, y obtener nuestro derecho a conseguir las 100 acciones de cada uno de los contratos. Ahora bien, para poder ejercer nuestro derecho tendremos que tener en cuenta un par de aspectos.

Supongamos que queremos ejercer nuestra opción call de Roku y mantener los 400 títulos en cartera. En este caso, como hemos pagado 727$ por cada uno de los contratos, si ahora quisiéramos ejercer, deberemos pagar el valor de los títulos a precio de strike.

Es decir, tendremos que pagarle al vendedor de la opción los 110$ por cada una de las acciones, y de nuevo, esto es independiente al precio actual de la acción.

En nuestro caso, deberíamos reunir 44000$ para poder comprar los títulos y mantenerlos en cartera. Como puedes observar, esto puede resultar bastante costoso, por lo que en muchas ocasiones, es mejor vender las opciones tal cual.

¿Cómo ejercer una opción call?

Si aun así queremos ejercer nuestra opción call, lo único que deberemos hacer es notificar al bróker de que queremos ejercer nuestro derecho.

Normalmente, todos los brokers de opciones nos permitirán esta posibilidad, pero deberemos de tener cierto cuidado, porque algunos nos cobrarán bastantes comisiones por el hecho de ejercer una opción call o put.

¿Por qué comprar opciones call entonces?

Principalmente por el extraordinario efecto de apalancamiento que nos proporciona. Si tenemos una cuenta pequeña para operar en el mercado, la compra de calls nos va a permitir operar con muy buenos rendimientos.

Además, tenemos un control de riesgo extremadamente bueno, puesto que sólo podremos perder como máximo, el dinero que paguemos por comprar la opción call.

¿Cuándo vender una opción call?

Cuando tratamos con ventas de opciones, no estamos realizando una venta al descubierto de una acción, como muchos traders de acciones creen. Al vender una opción call, estaremos tomando la posición diametralmente opuesta de la que se tiene al comprar una opción call.

Al vender una opción call, lo que estamos haciendo exactamente es adquirir una posición neutral y bajista en el mercado, y al mismo tiempo. Esto puede sonar un poco confuso, pero veamos de que se trata en realidad con el mismo ejemplo de Roku.

Ejemplo de la venta de una opción call

El precio de las acciones de Roku a dia de hoy están a 114$ por acción. Puesto que creemos que los precios NO van a subir durante los próximos días, lo que haremos será vender una opción call a valor de strike de 117$ y durante un mes.

De nuevo, estamos empleando el mismo indicador de supertendencia para encontrar la dirección de los precios. En particular, estamos empleando la plataforma de trading de ProRealTime para graficar nuestras operaciones, si quieres saber más sobre ella, en este análisis podrás encontrar toda la información que necesitas.

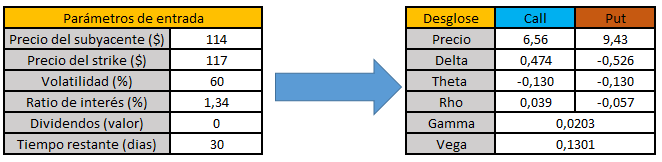

Veamos el valor de la calculadora de opciones para entender que está ocurriendo en nuestro ejemplo

En este caso, si decidimos vender una opción call, vamos a obtener una ganancia inmediata de 656$ por cada uno de los contratos que decidamos vender.

Este dinero que percibimos será nuestro, pase lo que pase y es el equivalente a lo que nos paga el comprador de la opción por su derecho a obtener la acción a precio de 117$.

Esto quiere decir que mientras que el precio de la acción no suba por encima de 117$, tendremos una posición ganadora. Sin embargo, si el precio empieza a subir, obtendremos una pérdida igual a la diferencia entre el precio de la acción y el precio del strike.

La buena noticia es que podremos seleccionar el precio de strike al que queremos vender la opción call, de manera que tenemos a nuestra total y absoluta voluntad el control sobre el umbral de riesgo al que nos enfrentamos.

Como ves, la compra de un call y la venta de un call son dos caras de la misma moneda.

¿Por qué vender una opción call entonces?

La razón es sencilla: podremos seleccionar un precio de strike al que tenemos la certeza de que la acción no va a llegar, de manera que podremos sacar beneficios de cualquier escenario en el mercado.

Si resulta que disponemos de una cartera de acciones en nuestras manos, la venta de una opción call puede llegarnos a ser muy útil. Si quieres profundizar más sobre este tema, te recomendamos que le eches un vistazo a la estrategia del call cubierto en este artículo de aquí.

Además, ganaremos si el mercado no se mueve, o si se mueve a la baja. Muy pocas estrategias nos permiten lucrarnos de dos escenarios al mismo tiempo, y esto es una gran ventaja. Existen otros incentivos que nos permitirán sacarle mejor rendimiento a la venta de opciones, y esto es la depreciación temporal, la cual explicamos aquí.