El indicador RSI en trading es uno de los indicadores más útiles a la hora de aplicar análisis técnico en prácticamente cualquier tipo de activo en el mercado. Usando este indicador de manera correcta, seremos capaces de realizar las mejores entradas para obtener beneficios en cualquier tipo de acción o de opción de nuestra elección.

En este artículo, vamos a revisar cómo funciona el indicador RSI. Vamos a aprender a configurarlo y a usarlo de manera correcta para encontrar las mejores señales con él.

Además de esto, veremos también cómo se calcula el indicador, indagando sobre la fórmula del RSI para que veamos exactamente cómo funciona y como nos va a ayudar.

Así pues, ¡vamos al lio!

¿Qué es el indicador RSI?

El indicador RSI, es también conocido como Índice de Fuerza Relativa (Por sus siglas en ingles de Relative Strength Index). Se trata de un indicador de momento que se emplea en el análisis técnico de una acción o de cualquier otro activo.

Se emplea principalmente para medir los cambios actuales en los precios para determinar si el activo se encuentra en una fase de sobrecompra o de sobreventa. Así pues, el indicador RSI se encontrará siempre oscilando entre 0 y 100.

¿Cómo funciona el indicador RSI?

Dado que el indicador siempre se va a mover entre 0 y 100, vamos a considerar que un periodo de sobreventa cuando el indicador RSI se encuentra por debajo de los 30 puntos. De igual manera, vamos a considerar un periodo de sobrecompra cuando el indicador RSI se encuentra por encima de los 70 puntos.

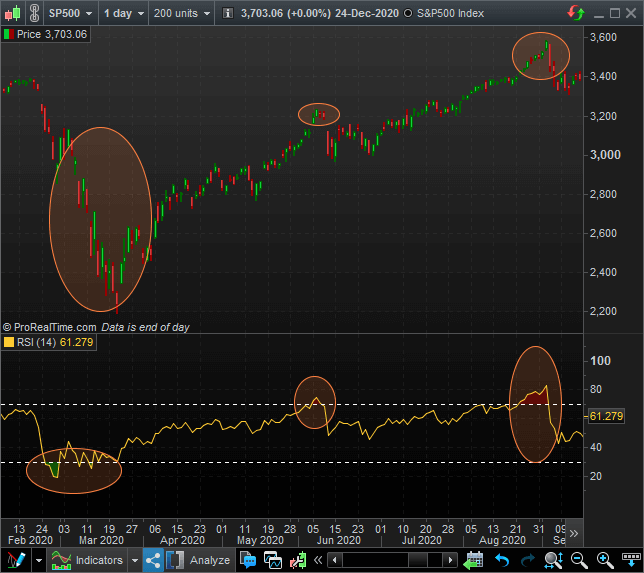

La mejor manera de explicar esto es a través de un ejemplo visual como el siguiente.

En la gráfica anterior, tenemos dispuesto el indicador RSI en la parte inferior del gráfico diario del S&P 500.

En este caso, hemos determinado un periodo de sobreventa en la parte izquierda de la gráfica, en marzo de 2020. De igual manera, podremos encontrar dos periodos de sobrecompra en el centro de la gráfica y en la parte derecha, por el final de agosto del mismo año.

Antes de entrar en más detalle sobre cómo interpretar el indicador RSI, en primer lugar, vamos a echarle un vistazo a la fórmula del RSI para que podamos entender mucho mejor como funciona.

Cálculo del RSI y su fórmula

Al igual que con muchos otros indicadores como el oscilador KST, la fórmula del indicador RSI de bolsa solo va a requerir un único parámetro a ser definido antes de calcularse. Este parámetro es el número de velas que queremos incluir en la operación, y el más típico es 14.

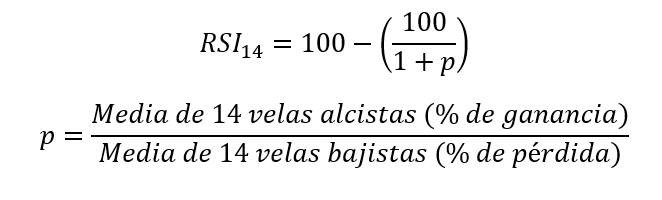

La fórmula del indicador RSI es la siguiente

Por ejemplo, si en las previas 14 velas japonesas se hubieran registrado 10 velas que tuvieran una ganancia media de 0,75% y 4 velas con una pérdida media de -0,23%, el parámetro p se calcularía dividiendo 0,75%/-0,23%.

Así es como se obtiene la fórmula del indicador RSI en bolsa. Sin embargo, en algunos softwares de trading como ProRealTime, lo más probable es que encontremos un cálculo adiciones que intenta normalmente, suavizar los resultados del indicador, tal y como ocurría con el indicador estocástico. Este paso adicional se calcula de la siguiente manera:

Este último paso de la fórmula del indicador RSI en bolsa se aplica en algunos softwares de trading disponibles en el mercado. Lo más probable, es que a la hora de aplicarlo, seguramente encontrarás el indicador sólo bajo el nombre de RSI.

¿Cómo usar el indicador RSI? – Estrategias con el indicador RSI en bolsa

Cuando se trata de aplicar el indicador RSI a nuestro trading, deberíamos tener mucho cuidado con una estrategia de trading en particular, puesto que esta nos puede llevar a producir una gran cantidad de señales falsas a la larga.

Evita usar la estrategia de sobrecompra y de sobreventa en la estrategia del indicador RSI

Primero de todo, vamos a ver lo que NO debemos tomar como señales legitimas, puesto que estas son la fuente de una gran cantidad de señales faltas que nos van a llevar a una frustración constante.

Lo que uno se suele encontrar por Internet cuando escribe RSI trading y estrategias es esto:

- Señal alcista: Cuando el indicador RSI cae por debajo de los 30 puntos, tenemos una señal alcista

- Señal bajista: Cuando el RSI sube por encima de los 70 puntos, tenemos una señal bajista

Pues bien, debemos evitar completamente esta estrategia de trading con el indicador RSI, puesto que no contempla la tendencia del activo con el que estamos tratando.

Veamos un ejemplo de lo que deberíamos evitar hacer.

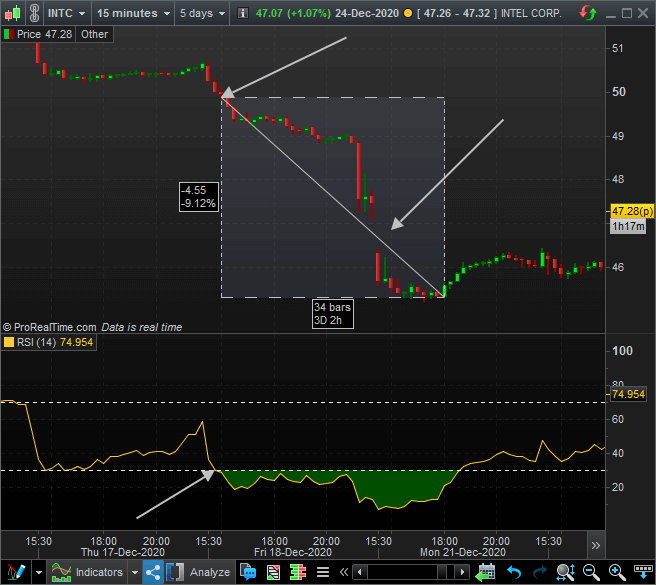

Echémosles un vistazo a la grafica anterior. En ella, podemos ver que el indicador RSI ha detectado un periodo de sobreventa. Si decidimos saltar directamente a la operativa y comprar acciones de esta empresa inmediatamente cuando el RSI entra en la zona verde, no habríamos tenido ninguna ganancia.

En su lugar, habríamos acumulado pérdidas durante los próximos tres días, y no habría sido una perdida precisamente pequeña.

En otras situaciones, quizás te encuentres recomendaciones por Internet que te dicen que lo mejor es esperar a que el indicador RSI suba por encima de la zona de sobreventa o salga de la zona de sobrecompra, y que compres o vendas respectivamente.

Pero de nuevo, eso no es ningún tipo de razón sólida para abrir una operación, puesto que los umbrales de 30 y de 70 están escogidos arbitrariamente. Podríamos haber tomado 20 y 80 como puntos clave, y aun así, no habría habido ninguna diferencia.

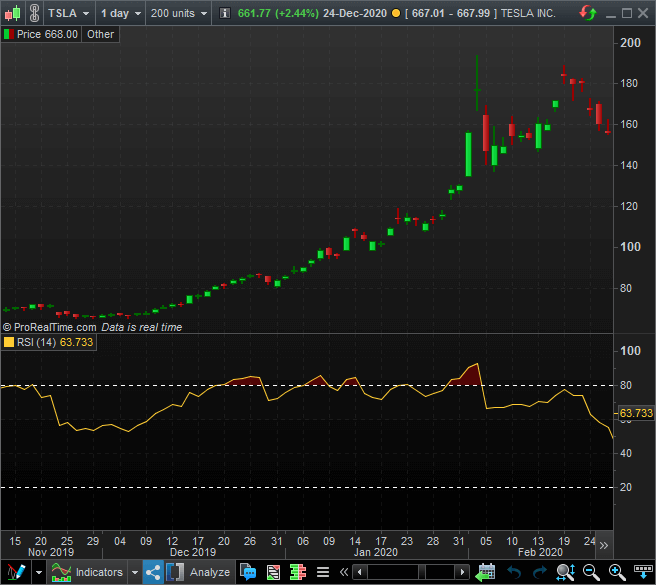

Por ejemplo, vamos a echarle un vistazo a una acción en particular que no paraba de dar señales bajistas según los criterios del RSI una ya otra vez.

Esto es el gráfico diario de Tesla, justo antes de que realizara su split con el indicador RSI configurado con unos puntos de umbral de 20 y de 80. La acción de Tesla se encontraba en un rally que parecía que nunca iba a terminar, y mientras tanto, el RSI no paraba de dar señales falsas una y otra y otra vez.

Si hubiéramos decidido hacerles caso, habríamos obtenido pérdidas en todas y cada una de las veces.

Entonces, la pregunta que nos podemos estar haciendo es… ¿La estrategia del indicador RSI en bolsa aplicado a sobrecompra y sobreventa tiene sentido? Y la respuesta es que si y que no.

Deberíamos tratar esta estrategia en particular como un termómetro del mercado. El indicador realmente nos muestra si el activo se encuentra sobrecomprado o sobrevendido, pero eso no significa que la tendencia vaya a cambiar.

La estrategia del indicador RSI en sobrecompra o sobreventa es precisamente eso, un termómetro que nos ayuda a entender la situación del activo, y nada más.

Ahora que ya sabemos como NO debemos usar el indicador RSI de bolsa sobre un activo, vamos a ver la estrategia que de verdad funciona.

La mejor forma de usar el indicador RSI: Divergencias con RSI como señales válidas

La forma correcta de emplear el RSI es buscando divergencias, puesto que son estas las que de verdad nos van a producir las señales de entrada en el mercado. Vamos a ver cómo funciona una divergencia RSI.

- Divergencia Alcista: Una divergencia alcista ocurre cuando el precio de la acción marca un nuevo mínimo mientras que el indicador RSI falla a la hora de crear un nuevo mínimo.

- Divergencia Bajista: Una divergencia bajista ocurre cuando el precio de la acción marca un nuevo máximo mientras que el indicador RSI falla a la hora de crear un nuevo máximo.

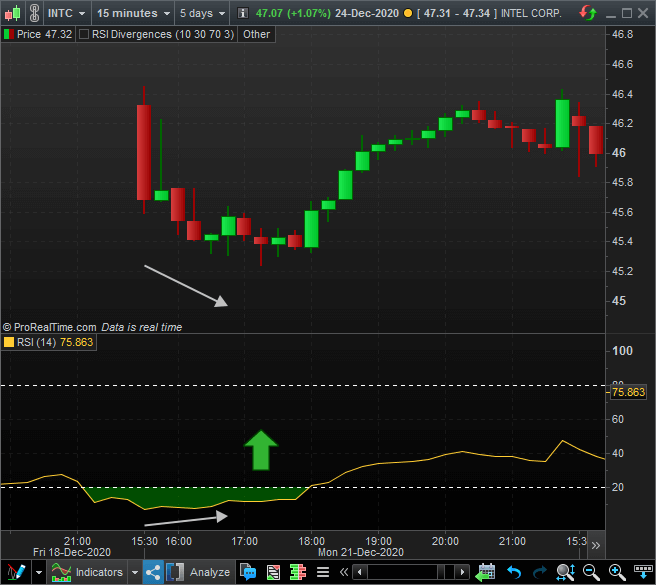

Esto puede resultar confuso la primera vez, de manera que vamos a emplear un ejemplo visual de una divergencia alcista para dejarlo más claro.

En la gráfica anterior tenemos marcada con flechas blancas tanto el indicador como los precios en el momento en el que se está produciendo una divergencia. Como puedes ver, aunque el indicador RSI se encuentra en un periodo de sobreventa, no le vamos a hacer ningún caso hasta que detectamos la divergencia alcista.

En este caso, ya podemos saltar al mercado y comprar algunas acciones u opciones respaldados por la señal de entrada del indicador.

Aquí podemos ver una divergencia RSI bajista, marcada con una flecha roja, en la cual hemos comenzado una tendencia bajista.

Así es como deberíamos buscar las señales del indicador RSI, sólo empleando divergencias. Por supuesto, no todas las divergencias van a ser legítimas, pero como ya sabes, no hay nada perfecto en el mundo del trading.

Sabemos que buscar una divergencia RSI puede resultar bastante tedioso si no disponemos de los medios adecuados para encontrarlas. Para identificarlas más rápidamente, hemos realizado una modificación al indicador RSI de manera que mostrará las divergencias RSI marcadas con una flecha sobre el precio del activo con el que estemos tratando.

Si te interesa esta modificación, podrás descargarla gratuitamente para la plataforma de trading ProRealTime (la cual tiene una versión gratuita también) junto con nuestra Guía de Acciones, para que puedas incluirla en tus estudios y análisis

¿Cuándo deberíamos emplear el indicador RSI?

Para poder entender cuando emplear el indicador RSI, tenemos que ser conscientes de que al usar una divergencia RSI, lo que estamos buscando es un final de una tendencia.

Si vamos a tratar con inversiones de tendencia, no deberíamos buscar continuar una tendencia. Aunque esto sea completamente obvio, deberíamos tenerlo muy en cuenta a la hora de encontrar divergencias, ya sean alcistas o bajistas.

Con esto, lo que queremos decir es que deberíamos emplear el indicador RSI cuando creamos que nos estamos acercando al final de una tendencia, de manera que vamos a darle más credibilidad a aquellas divergencias que estén formando picos y valles cerca de resistencias y soportes.

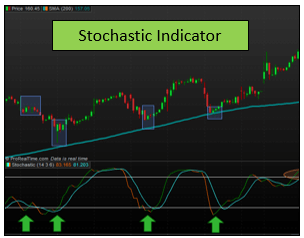

Comparación del indicador RSI vs indicador Estocástico

Una de las cosas más usuales que suelen hacer los traders y los inversores es comparar el indicador RSI con el indicador Estocástico para determinar cual es mejor a la hora de emplearlo en su estrategia de trading.

Como vimos en el artículo del indicador estocástico, esta herramienta es muy buena para identificar el momento de los precios, puesto que compara los precios de cierre de los activos con sus rangos de precios previos.

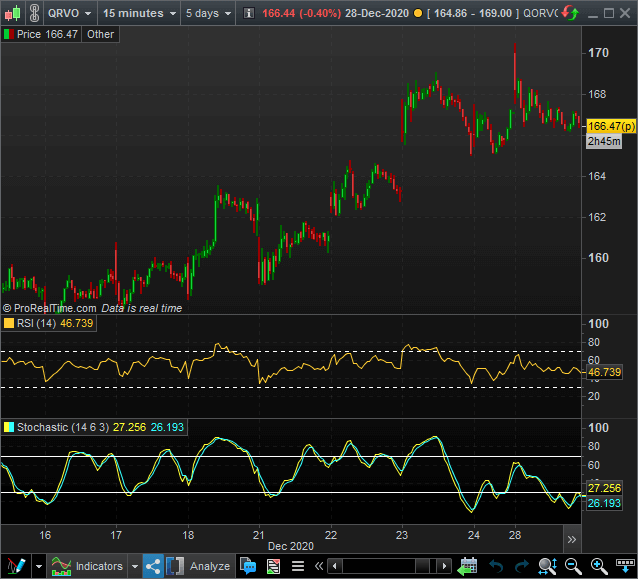

En otras palabras, el indicador estocástico es mejor a la hora de determinar los picos y los valles en los precios. Veamos una comparación de ambos indicadores mano a mano.

Como puedes ver, el indicador estocástico entra en una zona de sobrecompra o de sobreventa mucho más rápido y de forma más preciso que el indicador RSI.

La mejor manera de emplear el indicador estocástico es siguiendo tendencias, tal y como vimos en su artículo. Sin embargo, el indicador RSI se emplea mejor usando las divergencias y tratándolo como un indicador de cambio de tendencia.

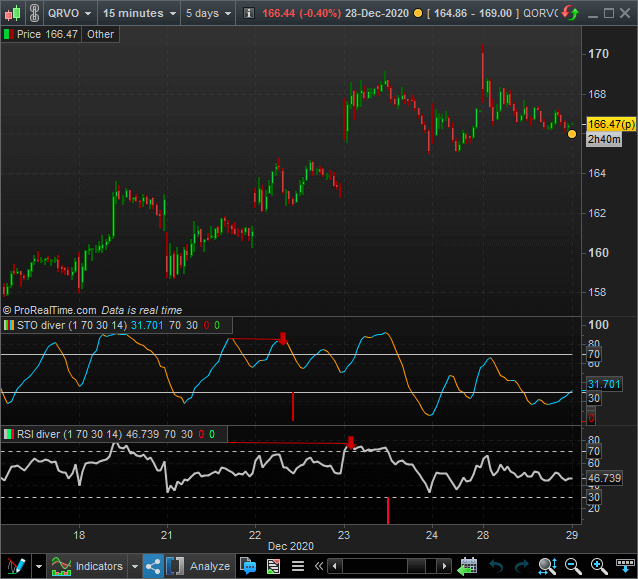

Si ahora comparamos las divergencias entre ambos indicadores RSI y estocástico, podremos ver que hay bastante diferencia. Veamos la siguiente gráfica.

En la gráfica anterior, hemos programado ambos indicadores para que nos muestren las divergencias de una manera rápida y sencilla. Como puedes ver, si comparamos el indicador RSI vs el indicador estocástico en cuanto a divergencias se refiere, veremos que el RSI es más preciso.

Como hemos mencionado anteriormente, la mejor forma de emplear el indicador RSI es buscando cambios de tendencia a través de las divergencias. De esa manera, estamos usando todo el potencial de este indicador.

Esto no quiere decir que las divergencias del estocástico no funcionen. No. Significa que el RSI funciona mejor porque está creado precisamente para esto, mientras que el estocástico funciona mejor a la hora de unirse a una tendencia en marcha.

De cualquier manera, siempre podemos emplear ambas herramientas y saltar al comienzo de una tendencia para determinar con el estocástico, donde encontraremos puntos de fortaleza y de debilidad en el mercado.

Reflexión final sobre el indicador y las divergencias con RSI

Como hemos visto, el indicador RSI es un indicador de momento que es muy útil a la hora de determinar el estado de los precios actuales en un activo, ya sea una acción o un futuro, por ejemplo.

De las dos formas de usar el indicador RSI, deberíamos quedarnos con la estrategia de la divergencia RSI, puesto que esta es la única que funciona realmente bien.

Por supuesto, podemos emplear las zonas de sobrecompra o de sobreventa no para abrir posiciones largas o cortas directamente, sino para identificar el estado en el que se encuentra el precio, pero sólo como un termómetro de mercado y no como un proveedor de señales.

Como siempre, te recomendamos que le eches un vistazo al indicador RSI antes de añadirlo a tu estrategia de trading, de manera que puedas probarlo y testearlo por ti mismo.