Siempre que nos planteamos operar en un entorno neutral en el mercado, es muy común comparar las estrategias de opciones straddle vs strangle debido a las similitudes que comparten.

La mejor manera de comparar ambas estrategias de opciones es utilizarlas exactamente en la misma situación para poder analizar sus métricas y descubrir cuál es mejor o cuándo utilizar una u otra.

En este artículo, vamos a desentrañar las diferencias entre la estrategia de opciones straddle vs strangle tanto para compra como para venta utilizando nuestra calculadora de opciones avanzada

Comparación de la estrategia de opciones straddle vs strangle

Antes de empezar a comparar ambas estrategias, vamos a recordar brevemente cómo se crean ambas.

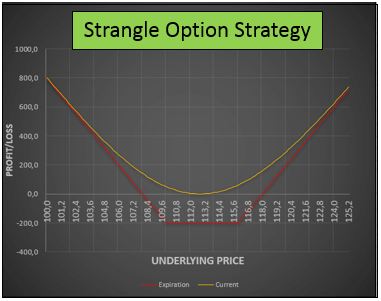

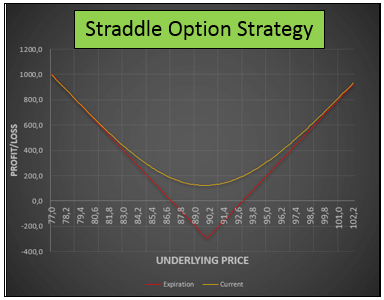

La estrategia de opción straddle comprado se crea cuando compramos una opción call y una put, ambas At the Money, mientras que la estrategia de opciones strangle comprada está formada por dos opciones Out of the Money.

Strangle Comprado

En este artículo, veremos qué es la estrategia de opciones del strangle comprado… Leer más

Straddle Comprado

En este artículo, veremos qué es la estrategia de opciones del straddle comprado… Leer más

La estrategia de opción straddle vendida se forma al vender una opción call y una opción put, encontrándose ambas At the Money, mientras que el strangle vendido se crea al venderlas dos opciones Out of The Money.

Strangle Vendido

En este artículo, veremos qué es la estrategia de opciones del strangle vendido… Leer más

Straddle Vendido

En este artículo, veremos qué es la estrategia de opciones del strangle vendido… Leer más

Dicho esto, vamos a empezar comparando primero las estrategias de opciones straddle comprado vs strangle comprado.

Estrategia de opciones straddle comprado vs strangle comprado

Para poder comparar de forma justa las dos estrategias de opciones straddle vs straddle, vamos a suponer las mismas condiciones de mercado para ambas.

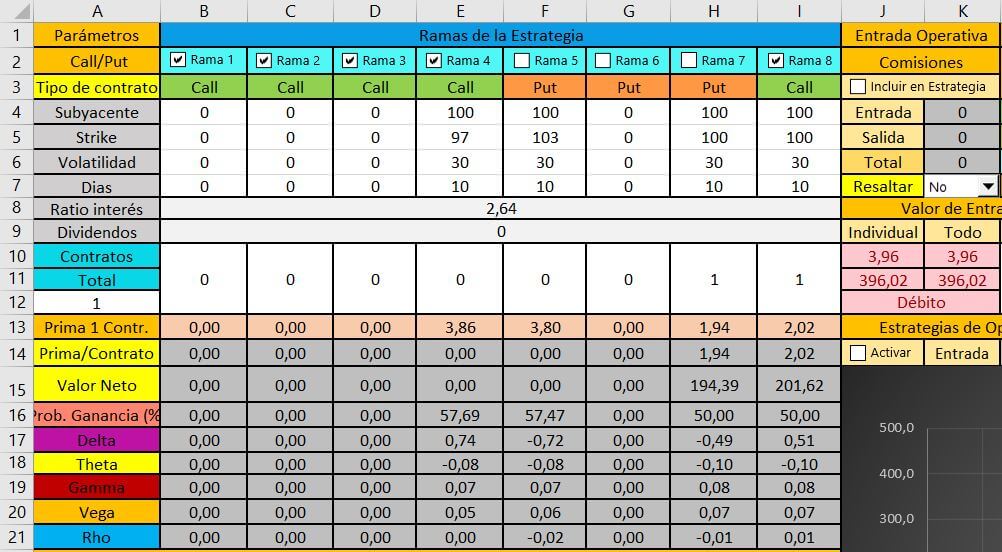

Operaremos con una opción sobre acciones cuyo precio subyacente es de 100 dólares, asumiremos una volatilidad del 30% en cada precio de ejercicio y fijaremos 10 días para el vencimiento en todos los casos.

Ahora, para el straddle largo tendremos el precio de ejercicio de $100 para ambas opciones y para el strangle tomaremos los precios de ejercicio de $103 y $97 tanto para la opción call como para la opción put.

Echemos un vistazo a la calculadora avanzada para conocer la prima de la opción que tenemos que pagar para abrir estas operaciones.

Como podemos ver en las comparaciones anteriores, para abrir el strangle largo necesitaremos 1,66$. Por otro lado, para poder abrir un straddle largo en estas condiciones, tendremos que pagar 3,66$.

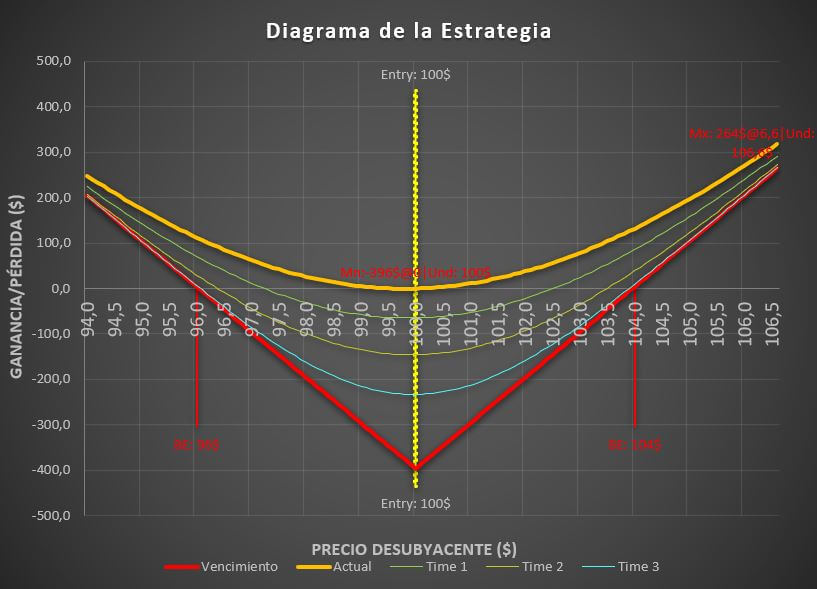

Riesgos y beneficios de la estrategia de opciones straddle comprado vs strangle comprado

En ambas estrategias, el riesgo se define por el dinero que pagamos al abrir la operación. Esto significa que la pérdida máxima está definida ya una vez paguemos la prima inicial, que es de 1,66 $ para el strangle largo y de 3,66 $ para el straddle largo.

Ahora bien, debido a la naturaleza de estas estrategias, el beneficio máximo es teóricamente ilimitado. Sin embargo, eso no es realista en absoluto, así que vamos a definir dos puntos de beneficio en ambos casos y vamos a ir midiendo los resultados en cada caso y para cada fecha de vencimiento que nos muestre la Calculadora Avanzada.

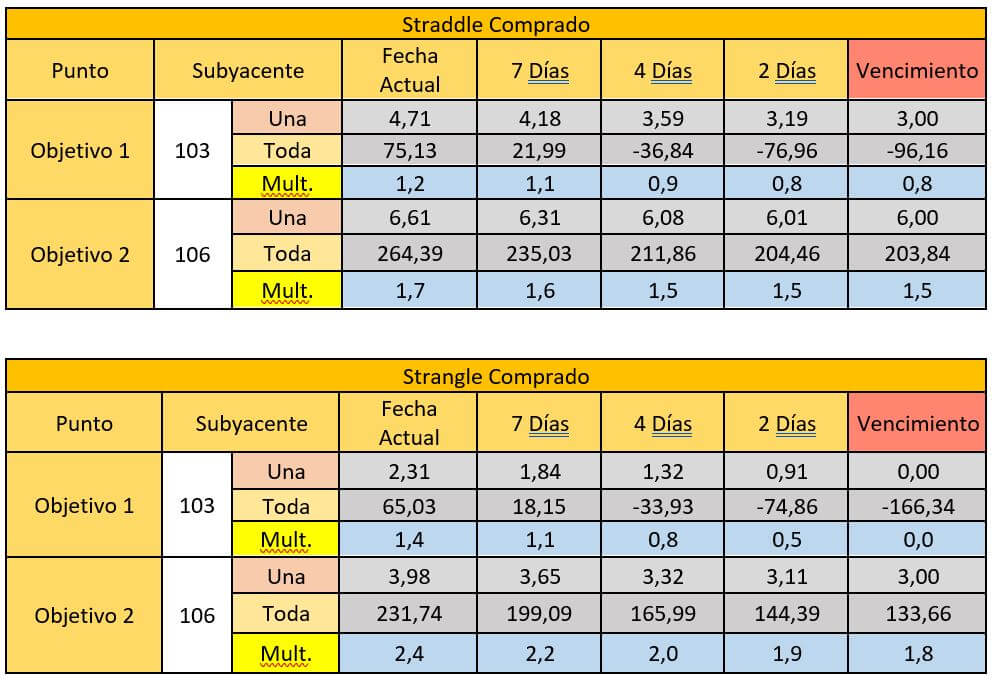

Los objetivos que vamos a establecer son el precio subyacente de 103 y 106 dólares, así que vamos a echar un vistazo a la calculadora.

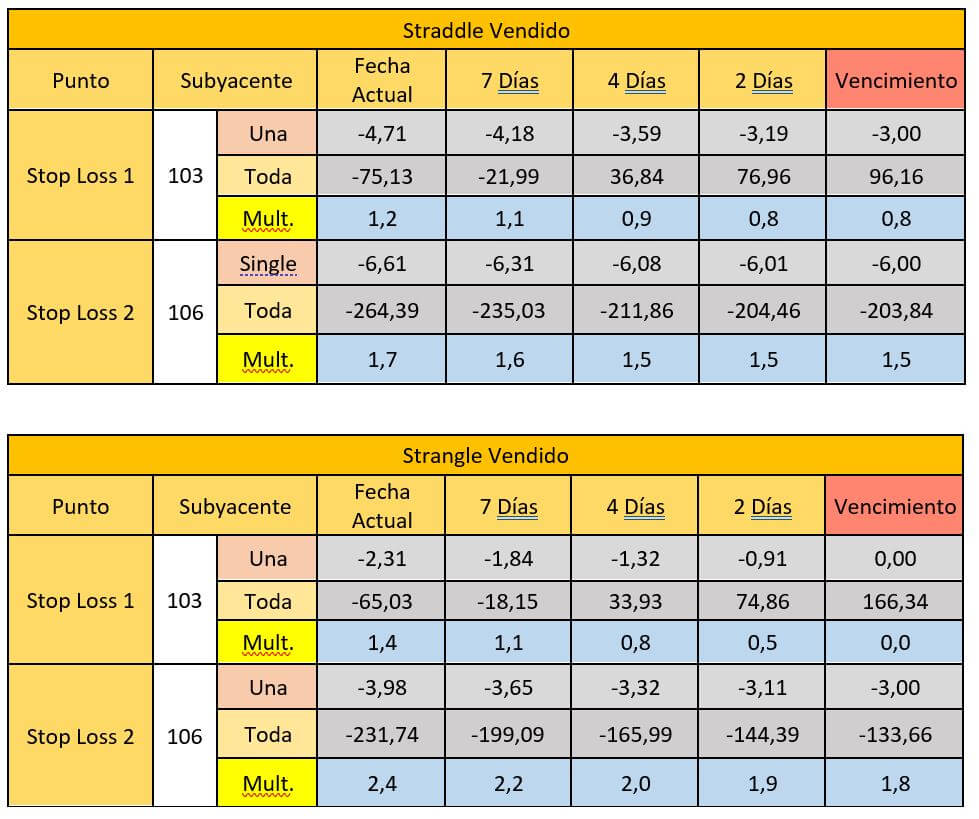

En la tabla anterior, podemos ver tres filas para cada precio objetivo. La fila «Una» nos mostrará el valor de la prima unitaria de la estrategia.

La fila «Toda» nos mostrará el resultado neto de la estrategia una vez deducida la prima pagada al entrar en la operación.

La fila «Mult. nos mostrará la relación de riesgo y recompensa de la operación para la fecha que indique la columna

Analizando las métricas de la estrategia de opciones straddle comprada vs strangle comprada

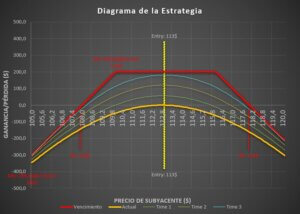

Con esta información, podemos comparar fácilmente la estrategia de opciones straddle largo vs strangle largo. Podemos ver que, aunque el straddle se comporta mejor cuando se acerca la fecha de vencimiento, tiene una relación riesgo/recompensa más baja en comparación con el strangle largo.

Sin embargo, el straddle largo tiene un riesgo total menor comparado con el strangle largo. En cualquier caso, ambas estrategias se comportarán mejor cuanto más rápido se mueva el precio del subyacente hacia uno u otro lado.

Además, debemos tener en cuenta que hemos considerado que la volatilidad no ha cambiado en toda la operación. Recordemos que el straddle comprado y el strangle comprado se verán muy perjudicados cuando la volatilidad caiga una vez que ya estemos en la operación.

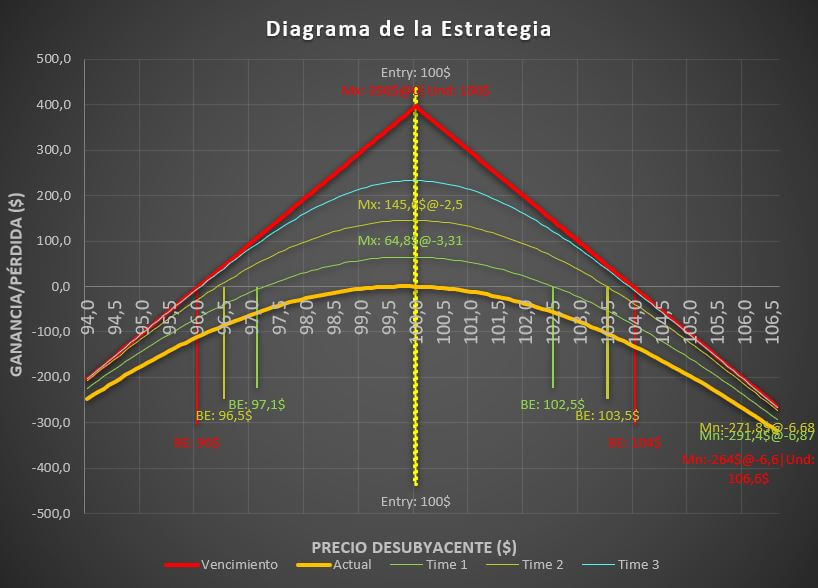

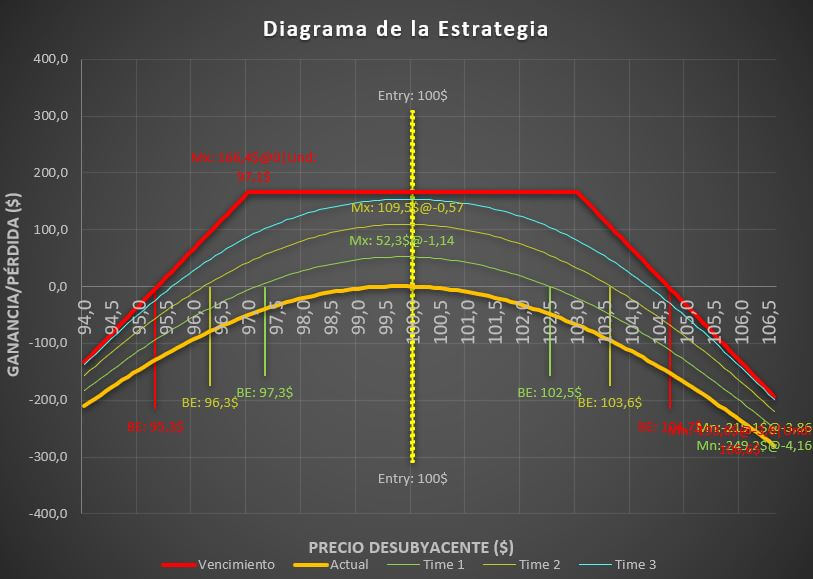

Comparación de la estrategia de opciones straddle vendido vs strangle vendido

Ahora que hemos comparado las variantes compradas, es el momento de centrarnos en las estrategias de opciones straddle vs strangle vendidas.

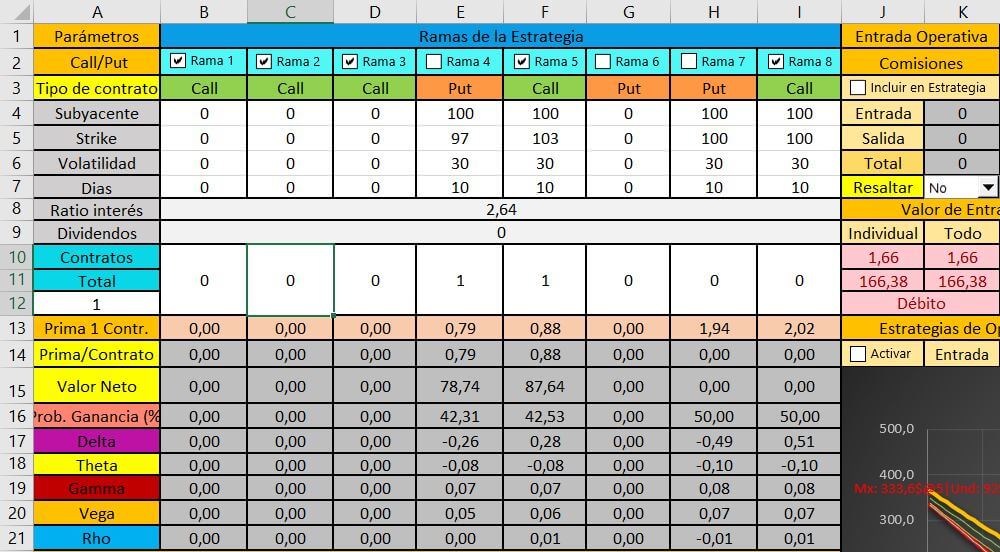

De nuevo, asumiremos exactamente las mismas condiciones de mercado del ejemplo anterior, con la diferencia de que abriremos el straddle corto y el strangle corto.

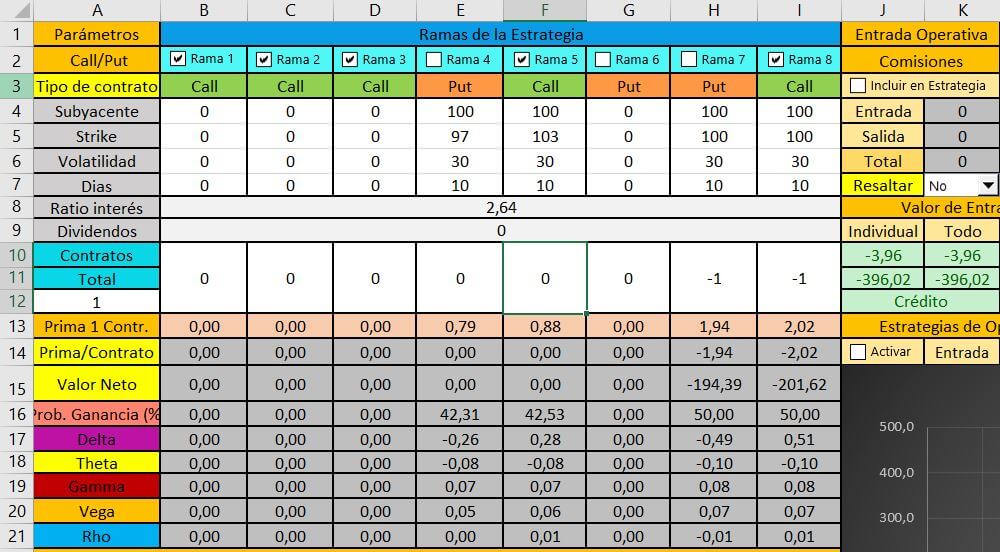

Echemos un vistazo a la calculadora avanzada de opciones para conocer las primas que recibimos al abrir estas operaciones.

Como se puede observar, las primas que pagamos en el escenario comprado las recibimos ahora al abrir las estrategias vendidas. Analicemos ahora las métricas de estas operaciones.

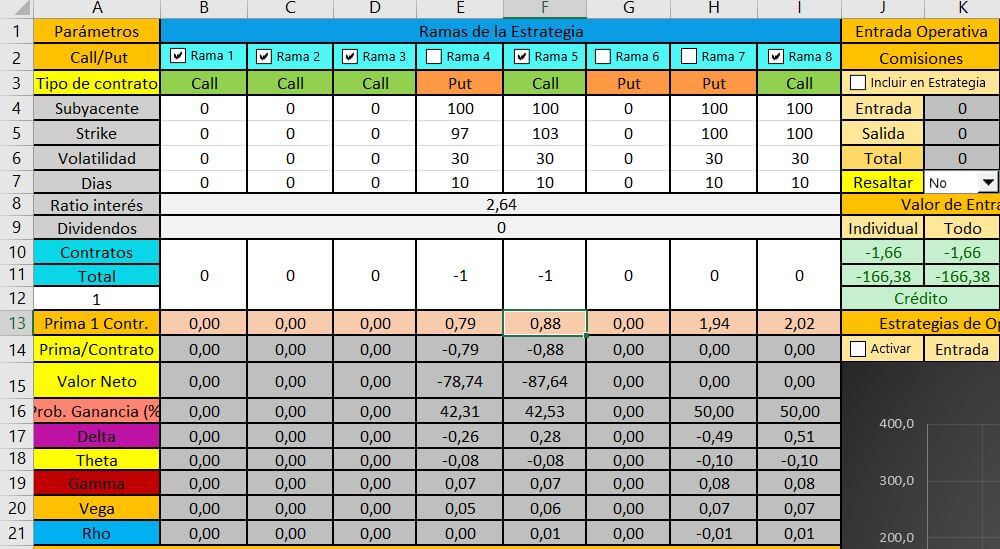

Riesgos y beneficios de la estrategia de opciones straddle vs strangle vendidos

En ambas estrategias, el beneficio máximo viene definido por la prima que recibimos al abrir la operación, que es de 1,66$ para la strangle corta y de 3,66$ para la straddle corta.

El riesgo es teóricamente indefinido, pero eso no es realista, ya que podríamos colocar perfectamente un stop loss en algunos casos para evitar más pérdidas.

Para la comparación, vamos a poner como stop loss los mismos precios subyacentes que fijamos en las estrategias compradas como objetivos. Es decir, nuestro primer stop loss será de 103$ y el segundo de 106$.

Veamos el valor que nos muestra ahora la calculadora

Analizando las métricas de la estrategia de opciones straddle vs strangle vendidos

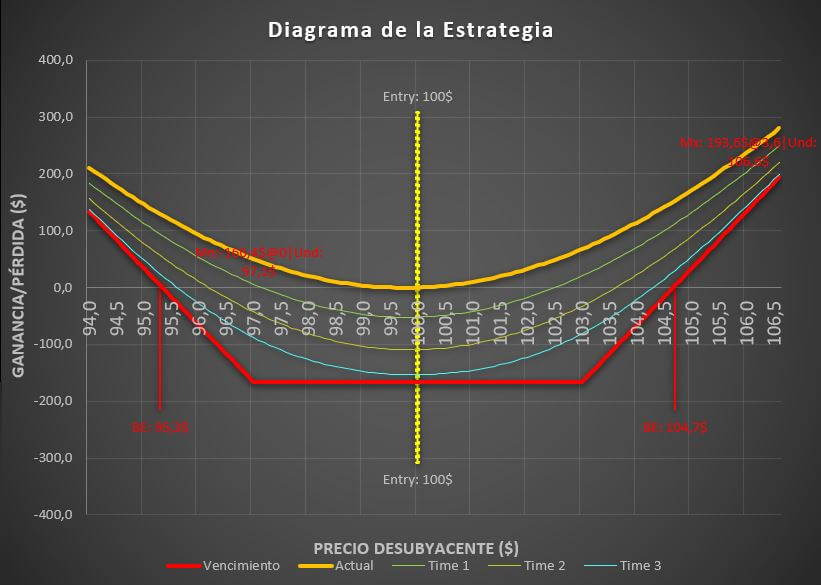

En este caso, es muy fácil ver que con el straddle corto, es muy poco probable que obtengamos el máximo beneficio. Y la razón es que es muy difícil que el precio de la acción se mantenga exactamente en el precio al que abrimos la operación.

En ambos casos podemos ver que el factor de decaimiento temporal beneficiará a nuestra operación ya que los beneficios serán mayores cuando llegue la fecha de vencimiento.

Como se puede ver, comparando la estrategia de opción straddle corta vs strangle corta, estaremos obteniendo peores resultados en el strangle pero será mucho más probable que recibamos el máximo beneficio por la forma de la curva.

Una vez más, debemos recordar que un incremento de la volatilidad una vez que estamos dentro de la operación dará lugar a peores resultados.

Comparando las opciones straddle vs strangle ¿cuál es mejor entonces?

Es muy difícil decir qué straddle o strangle largo o corto es mejor, porque cada uno de ellos depende del perfil de riesgo al que se quiera someter el trader.

Lo que sí podemos decir es que el straddle comprado o el strangle comprado son estupendos en caso de que realmente creamos que va a haber un movimiento fuerte hacia cualquiera de los dos lados, y no hay ninguna otra estrategia que proporcione las características que éstas dan.

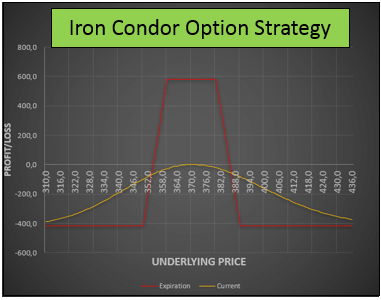

Mientras que en el caso de las estrategias de opciones straddle y strangle cortas, creemos que hay mejores alternativas disponibles, como la estrategia de opciones iron condor que proporcionan una relación riesgo/recompensa mucho mejor.