La gran pregunta que muchos traders se hacen es esta: ¿me puedo hacer rico con opciones financieras? Cuando comienzan a entender el fuerte potencial que proporcionan las opciones, empiezan a hacer sus cuentas y a pensar que, efectivamente, se pueden hacer ricos simplemente realizando la compra de calls y de puts bien posicionados.

En este artículo vamos a ver exactamente cómo funcionan las métricas de la compra de opciones, puesto que es la manera más efectiva de conseguir una mayor rentabilidad. De esta forma, podrás ver con tus propios ojos la realidad que esconde el desconocido para muchos Trading de Opciones y seas capaz de evaluar por ti mismo si esta metodología puede hacernos ricos o no. ¡Vamos al lio!

Rentabilidad de las Opciones Financieras

En primer lugar, veremos la rentabilidad de las opciones del lado comprador, puesto que como ya vimos al explicar que es un call y que es un put, a diferencia del lado vendedor, la ganancia con la compra de una opción call o de una opción put, no está limitada.

Un ejemplo con una Opcion Out of The Money

Así pues, vamos a suponer que hemos realizado un análisis técnico sobre la empresa Roku, cuya volatilidad implícita es bastante elevada en estos días con respecto al resto de compañías, permitiéndonos movimientos mucho más bruscos con mayor probabilidad. Tras hacer nuestros análisis, hemos determinado que las acciones de Roku comenzarán a subir en breve y tenemos fuertes indicios de que se va a tratar de un movimiento violento, lo que tiene la posibilidad de proporcionarnos muchos beneficios.

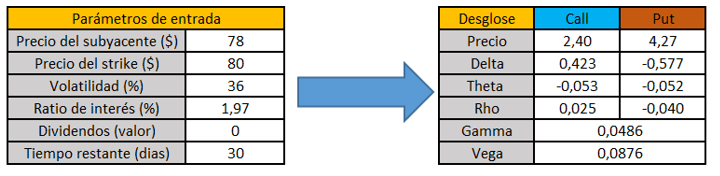

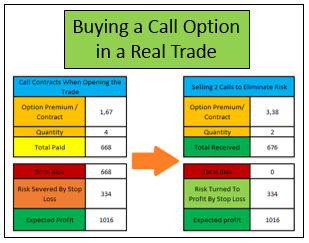

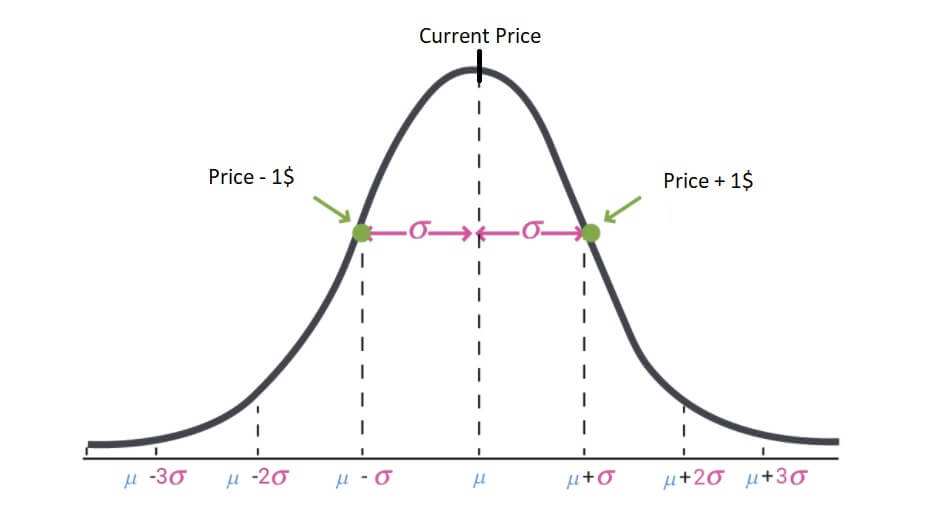

Nos vamos derechos a las cadenas de opciones de Roku y decidimos comprar una opción call con fecha de vencimiento de un mes y con un precio de strike de 80 $, cuando los precios del subyacente se encuentran a 78 $, es decir, estamos comprando una opción que se encuentra un poco Out of The Money, puesto que será mucho más barata en estos casos. Además, debemos tener en cuenta la volatilidad implícita, que como ya vimos en este otro artículo, influye fuertemente sobre el precio que vamos a tener que pagar por la opción. Para este call, es de 36 %.. Veamos qué resultados nos arroja la calculadora de opciones…

Así pues, la prima de la opción que tendremos que pagar por comprar este call es de 2.40 $ por contrato, multiplicado por cien, puesto que como ya sabes, en un contrato de opciones vienen incluidas en paquetes indivisibles de cien acciones, y es por eso que deberemos multiplicar el valor de pago por cien.

De esta forma, compramos el contrato por 240 $ y esperamos a ver qué es lo que puede ocurrir en el futuro. Si el precio del subyacente no supera al precio del strike de nuestro contrato en el plazo de los 30 días, habremos perdido completamente esa inversión inicial de 240 $ y no obtenemos ninguna ganancia.

Resultados esperados

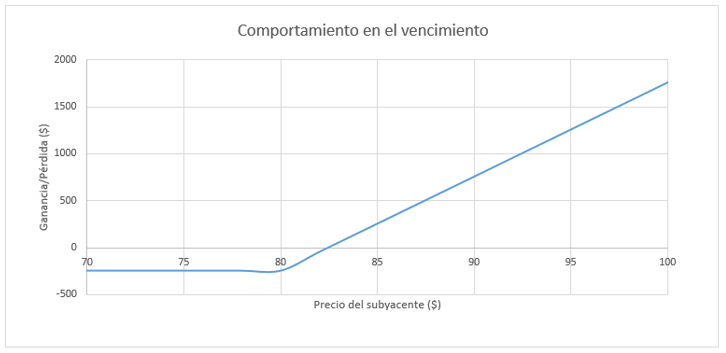

Sin embargo, como nuestro análisis técnico nos dice que lo más probable es que el precio de Roku se incremente (y, además, de manera muy brusca), lo más sensato es dibujar la curva de los incrementos para que veamos cuánto se revaloriza nuestro contrato por cada punto de subyacente a nuestro favor.

Si observas la imagen anterior, puedes ver cuál es el aspecto de la curva potencial de ganancias y de pérdidas que nos da nuestra opción call a la hora de comprar el contrato. Si te fijas detenidamente, a medida que el valor del subyacente se incrementa, el valor de la prima de nuestro contrato lo hace a la par.

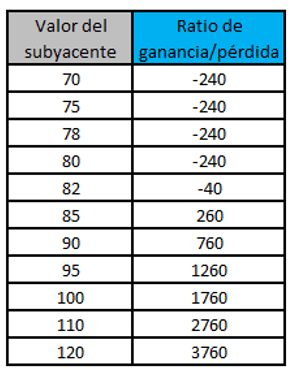

Por ejemplo, si el subyacente alcanzara el valor de 95 $, el precio de nuestra prima aumentaría hasta 1260 $. Si el valor subiera a 100 $, la prima aumentaría a 1760 $, y así sucesivamente. Consulta la tabla siguiente para ver más valores.

Teniendo en cuenta que las acciones de Roku se mueven en torno a los 6 $ diarios, si hemos cazado una subida muy brusca, tal y como habíamos previsto en nuestro análisis, estos aumentos no son descabellados en absoluto.

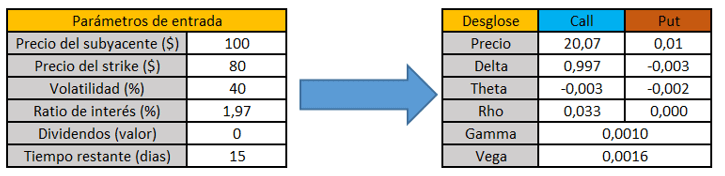

Además, tenemos que tener en cuenta que los precios de la prima que se muestran en la tabla son para el día del vencimiento. Es decir, que si antes de que transcurra un mes el subyacente ha aumentado a, por ejemplo, el valor de 100 $ en dos semanas, el precio de la prima será mayor porque habría que sumarle el factor de la volatilidad implícita, que habrá aumentado debido a los movimientos bruscos junto con el factor temporal, puesto que aún tienen un valor añadido. Si quieres saber más acerca de cómo funciona el factor tiempo en el precio de la prima, puedes verlo aquí.

En la imagen de nuestra calculadora de opciones podemos ver estas condiciones de las que hablábamos. Hemos supuesto que el precio del subyacente se ha incrementado a 100 $ en medio mes y que, además, la volatilidad ha aumentado en cuatro puntos debido a que se han producido movimientos violentos al alza. Es decir, gracias a la volatilidad y al factor temporal que nos queda, nuestra opción en lugar de valer 1760 $ en el vencimiento, ahora vale 2007 $. Esto sí es una mejora diferencial.

Ratio de Ganancia/Pérdida

Por seguir con nuestro ejemplo, vamos a suponer que el subyacente no llegara a tocar los 100 $ hasta el día antes del vencimiento. Es este momento, tenemos una ganancia de 1760 $. Sabiendo que hemos pagado 240 $ por el contrato, ¡el beneficio potencial sería 7 veces mayor al riesgo!. Es decir, ¡estaremos ante una operación extremadamente rentable!

Si hubiéramos replicado esta operación con nueve contratos más, habríamos pagado un total de 2400 $ para obtener una ganancia de 17600 $, ¡y todo esto en el plazo máximo de un mes! Sin duda alguna, si realizamos este tipo de operaciones una docena de veces más y reinvirtiendo todas las ganancias, en muy poco tiempo podríamos hacernos ricos.

Vale, pero ¿dónde está el truco?

Pues, como ya vimos en su momento, cuando nos encontramos en el lado comprador el factor del tiempo va a jugar en nuestra contra, puesto que por cada día que pase, la prima de la opción se va a devaluar poco a poco. Sin embargo, estamos tomando el peor de los beneficios posibles, por intentar ser más realistas. Es decir, estamos haciendo los cálculos sobre nuestro contrato de opciones cuando ya ha perdido todo su valor temporal adicional.

El otro lado negativo de todo esto es que estamos tratando con una opción Out of The Money, lo que significa que, si el valor del subyacente no sube por encima del strike, perderemos toda la inversión hecha, a diferencia de un contrato In The Money. Si quieres ampliar más sobre las diferentes métricas, puedes ver este artículo.

La razón por la que no hemos tomado un contrato ITM en este ejemplo es porque estamos aprovechando al máximo el efecto de la griega gamma para obtener mejor proporción de beneficio/riesgo y porque así pagaremos menos con respecto a un contrato dentro del dinero.

Ahora bien, lo que a la mayoría de traders les impide hacer este tipo de operaciones es que no siempre es posible ver unos incrementos tan bruscos del subyacente en el mercado, y más difícil aún es ser partícipe de ellos antes de que ocurran. Sin embargo, puedo decirte por experiencia que todos los días hay alguna acción en la que se producen movimientos muy fuertes pero la cuestión es… ¡encontrarlos antes!.

La pregunta principal que nos hacemos entonces es: ¿Pueden identificarse con antelación esos movimientos bruscos para ser partícipes en ellos? La respuesta es que sí. Sí, se puede. Para ello necesitas unas muy buenas nociones de análisis técnico (y parte de fundamental), ya que de otra manera es imposible adelantarse a los movimientos del mercado.

Todos sabemos que el análisis técnico no siempre es una tarea fácil pero por suerte, existen herramientas muy potentes como la que nos ofrece Options Pop, que hace todo el trabajo de análisis técnico por nosotros y nos advierte de qué empresas que están a punto de producir movimientos bruscos, indicándonos cuando y donde situar la compra del contrato put o del contrato call de una manera rápida y directa.

Si piensas que el análisis técnico es una tarea demasiado compleja, con Options Pop puedes solventar este problema, ya que te indica tres posibles operaciones cada semana con muy altas probabilidades de obtener beneficios en los próximos 2 a 9 días. ¿Estás interesado en esta herramienta? Puedes echarle un vistazo a mi análisis o visitar la página oficial a través de este enlace.

Entonces, ¿uno se puede hacer rico con el trading de opciones?

La respuesta corta es que sí, siempre y cuando sepamos donde colocar nuestro dinero y tengamos la capacidad de detectar los movimientos adecuados. Sin ninguna duda, a través de la compra de calls o de puts, con un poco de paciencia y con varias operaciones ganadoras, podremos amasar una buena fortuna.

Por supuesto, a través de la venta de opciones uno puede conseguir unas rentabilidades más periódicas sin la necesidad de disponer de un análisis técnico extremadamente robusto, junto con unas probabilidades extremadamente altas de que la opción expire “fuera del dinero” , simplemente teniendo una ligera idea de hacia donde se van a mover los precios. Pero la principal desventaja de esta forma de operar es que siempre vamos a limitar nuestras ganancias al valor de la prima que tenga el contrato de opciones.

Si tenemos la capacidad de detectar movimientos bruscos en el mercado y de realizar un análisis técnico sólido, la compra de contratos de opciones puede ser una herramienta muy interesante y provechosa para ti.

¿Y tú?, ¿Ya estás aprovechándote de este estilo de inversión con las opciones?